中国电信来了!

中国电信8月9日开启申购,有望成为10年最大IPO。

8月6日,中国电信发布公告,确定发行价格为4.53元/股,对应的2020年摊薄后市盈率为20.18倍。

中国电信此次A股发行股份数量为103.96亿股,约占发行后总股本的比例为11.38%(超额配售选择权行使前),全部为公开发行新股,不设老股转让。若绿鞋全额行使,则发行总股数将扩大至 119.56亿股,约占发行后总股本的比例为12.87%。超额配售的股票全部面向网上投资者配售。

其中,战略投资者方面,最终战略配售数量为 51.83亿股,约占绿鞋行使前本次发行总量的 49.86%,约占绿鞋全额行使后本次发行总量的43.35%;初始战略配售与最终战略配售股数的差额1485.30万股将回拨至网下发行。

投资者可以在8月9日进行网上和网下申购,其中,网下申购时间为9:30-15:00,网上申购时间为 9:30-11:30,13:00-15:00。网下、网上投资者申购新股中签后, 于8月11日足额缴纳认购资金或者确保资金账户内有足额认购资金。

公告显示,若中国电信此次发行成功,超额配售选择权行使前,预计募集资金总额为470.94亿元,扣除发行费用后预计募集资金净额为467.12亿元;若超额配售选择权全额行使,预计募集资金总额为541.59亿元,扣除发行费用后预计募集资金净额为537.27亿元。

根据数据,超额配售选择权行使前,中国电信的首发募集资金位列整个A股市场第7位,近10年来位居2位,仅次于中芯国际;若超额配售选择权全额行使,中国电信的首发募集资金则在整个A股市场位居第5位,近10年来位居首位。

创业板IPO发行承销拟出新规剑指干扰发行秩序。

证监会官方网站日前发布消息,自8月6日起就修改《创业板首次公开发行证券发行与承销特别规定》(下称《特别规定》)部分条款向社会公开征求意见。此次修改的总体思路是平衡好发行人、承销机构、报价机构和投资者之间的利益关系,兼顾发行承销过程的公平性与效率。

据悉,此次修订修改了《特别规定》的第八条规定,取消新股发行定价与申购安排、投资者风险特别公告次数挂钩的要求。同时删除累计投标询价发行价格区间的相关规定,改由深圳证券交易所在其业务规则中予以明确。

修订后,《特别规定》的第八条修改为:采用询价方式且存在以下情形之一的,发行人和主承销商应当在网上申购前发布投资风险特别公告,详细说明定价合理性,提示投资者注意投资风险:发行价格对应市盈率超过同行业可比上市公司二级市场平均市盈率的;发行价格超过剔除最高报价后网下投资者报价的中位数和加权平均数,剔除最高报价后公募基金、社保基金、养老金、企业年金基金和保险资金报价中位数和加权平均数孰低值的;发行价格超过境外市场价格的;发行人尚未盈利的。

证监会表示,科创板、创业板试点注册制,建立了市场化的新股发行承销机制,以机构投资者为主体进行询价、定价、配售,由市场供求决定价格。现行发行承销规则对规范发行与承销行为,维护市场秩序,保护投资者合法权益发挥了积极作用。此次修订《特别规定》,是为了进一步优化注册制新股发行承销制度,促进买卖双方博弈更加均衡,推动市场化发行机制有效发挥作用,更好发挥市场在资源配置中的决定性作用,服务实体经济高质量发展。

IPO市场综述

据全景数据监测显示,截止8月6日,IPO信息披露在审企业共计935家,其中,A股主板216家(上交所主板、深交所主板),上交所科创板和深交所创业板共计646家,新三板精选层73家。

本周,7家企业上会,全部上会通过,上会通过率100%。

根据全景数据监测显示,7月31日至8月6日期间,资本市场IPO在审企业相关敏感新闻258篇,涉及百济神州、纬德信息、蚂蚁集团、首药控股、敏实集团、华卓精科、固克节能、云天励飞、春立医疗、明月镜片等128家企业。其中,百济神州以95篇转载量位居舆情预警榜首位;纬德信息则以83篇转载量位居预警榜第二位。

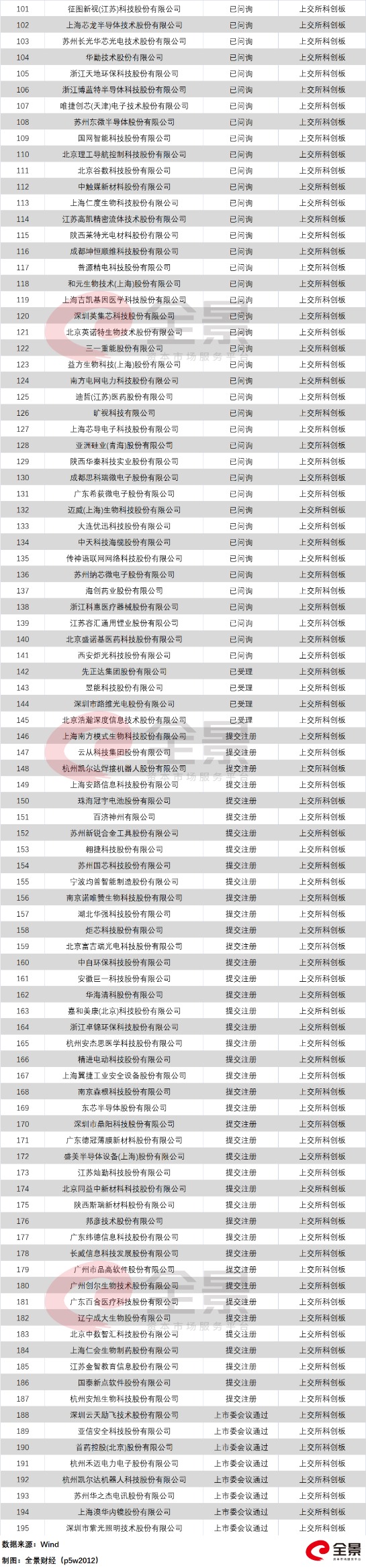

(一)A股主板

据证监会公开数据显示,截止8月6日,共计216家(上交所主板、深交所主板)企业进行IPO信息披露。

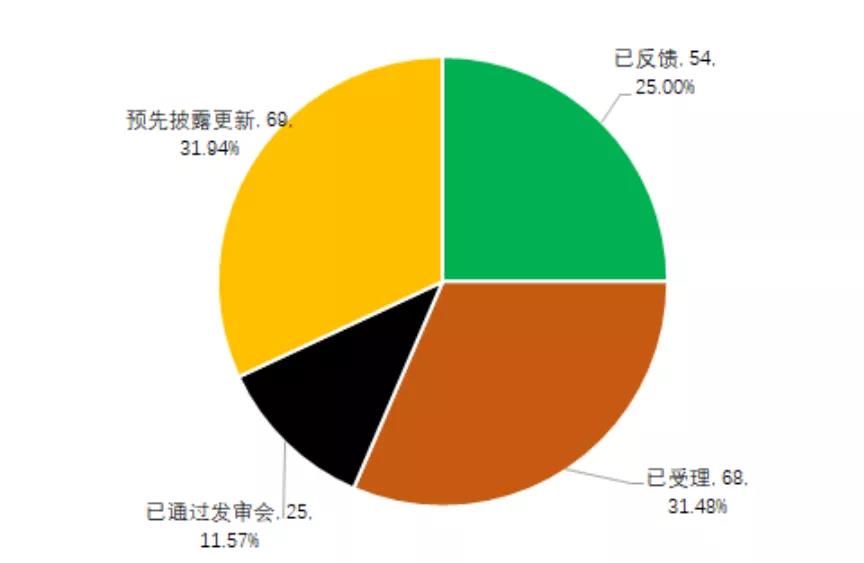

69家企业状态为预披露更新,占比最高

据证监会最新数据显示,截止目前,占比最高的是预披露更新,共计69家,占比31.94%;其次是已受理68家,占比31.48%。

图1:A股主板IPO在审企业受理状态

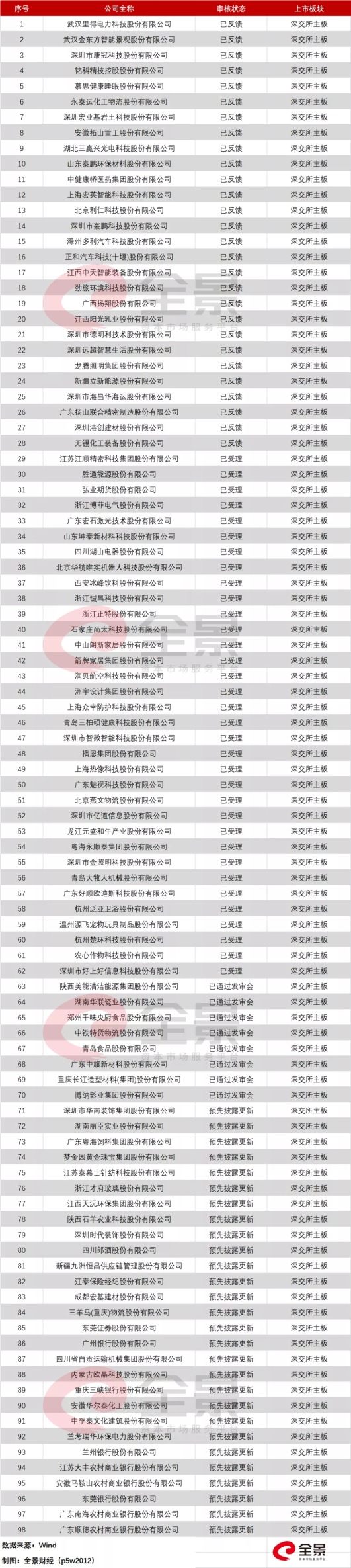

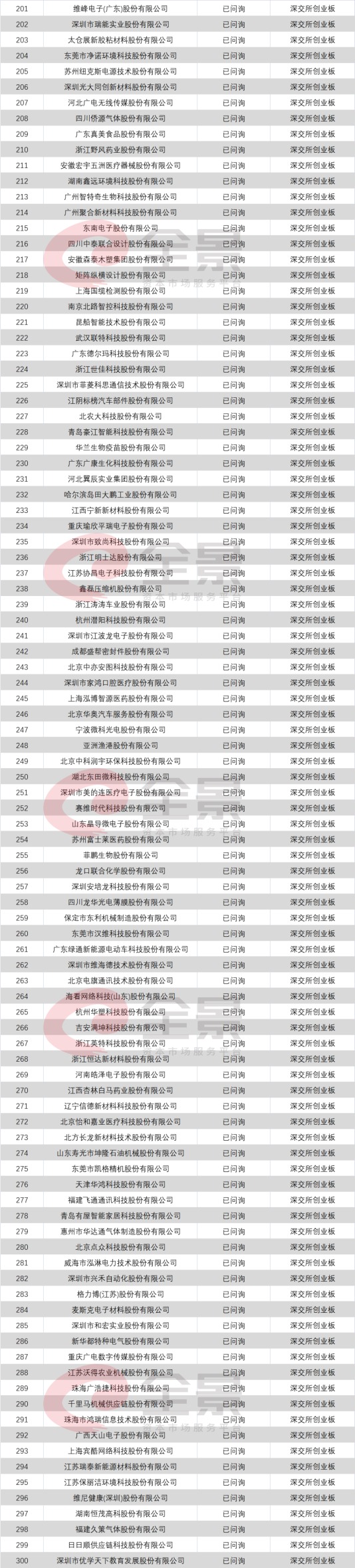

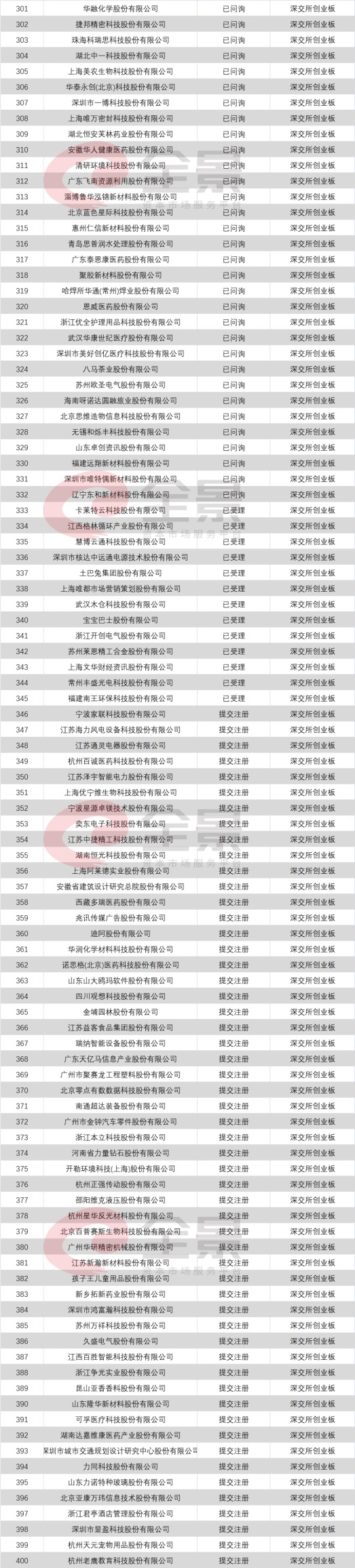

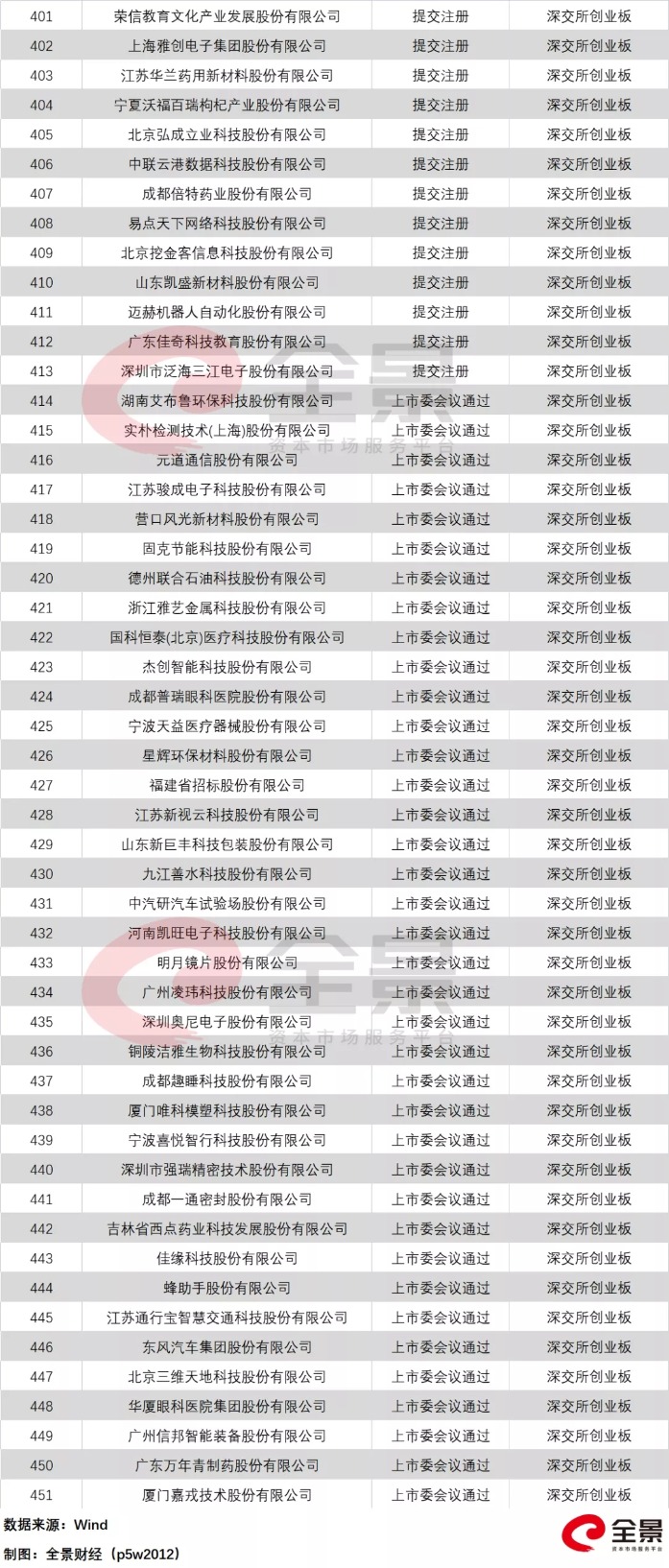

(二)科创板和创业板

截止8月6日,上交所科创板和深交所创业板共计646家企业进行IPO信息披露。

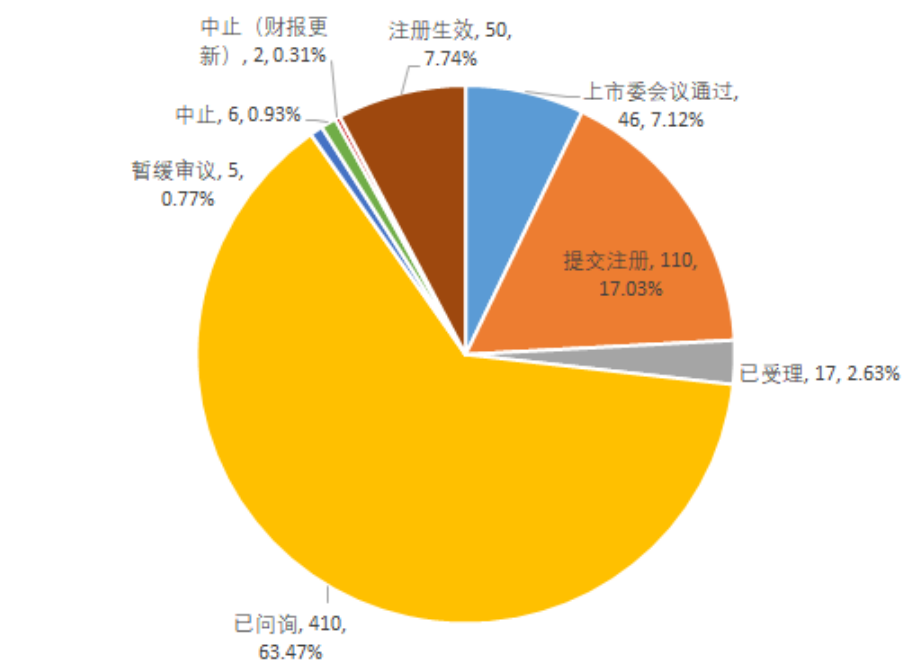

已问询企业410家

据上交所和深交所网站公开数据显示,截止目前,排在第一位的是已问询410家,占比63.27%;其次是提交注册110家,占比16.98%。

图2:科创板和创业板IPO在审企业受理状态

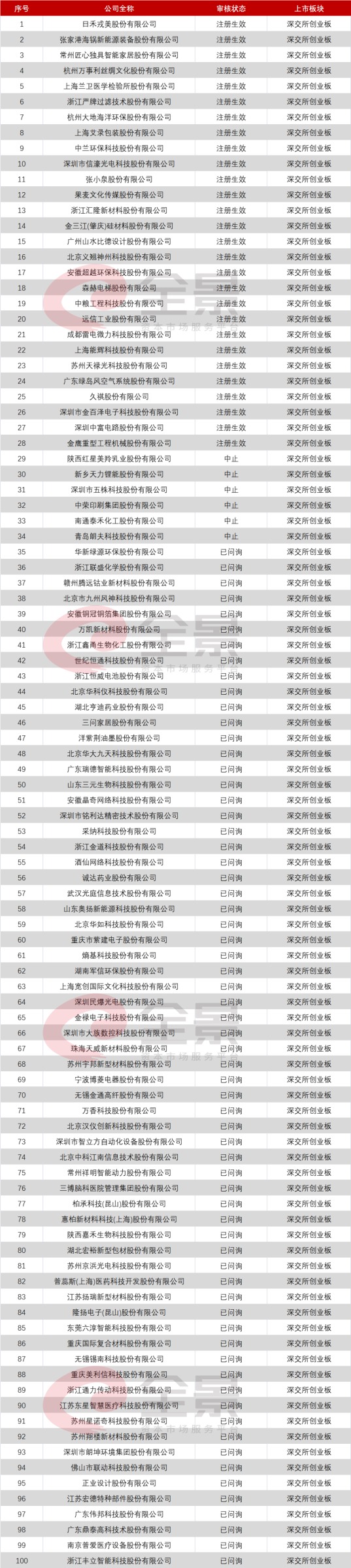

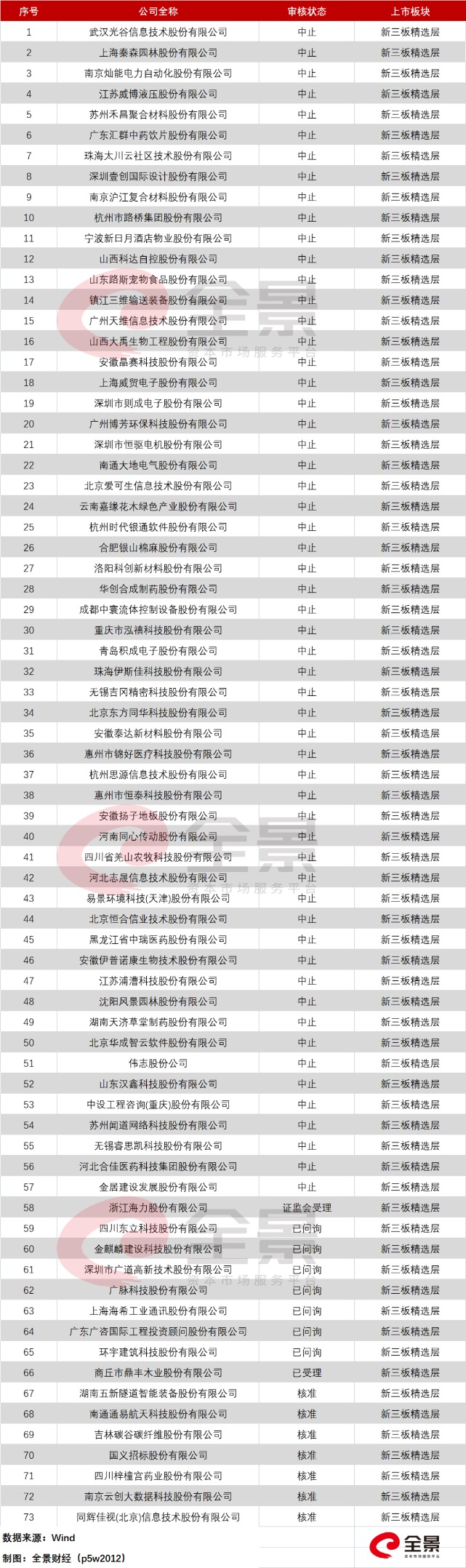

(三)新三板精选层

截止8月6日,据全国中小企业股份转让系统网站公开数据显示,共计73家新三板精选层企业进行IPO信息披露。

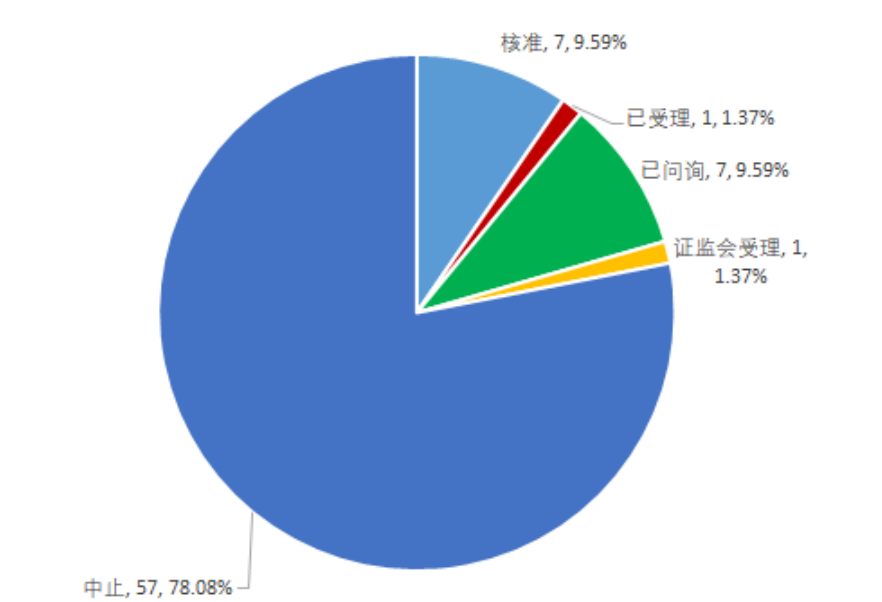

中止企业57家

据全国中小企业股份转让系统网站公开数据显示,截止目前,中止57家,占比78.08%,核准和已问询均为7家,占比9.59%。

图3:新三板精选层IPO在审企业审理状态图

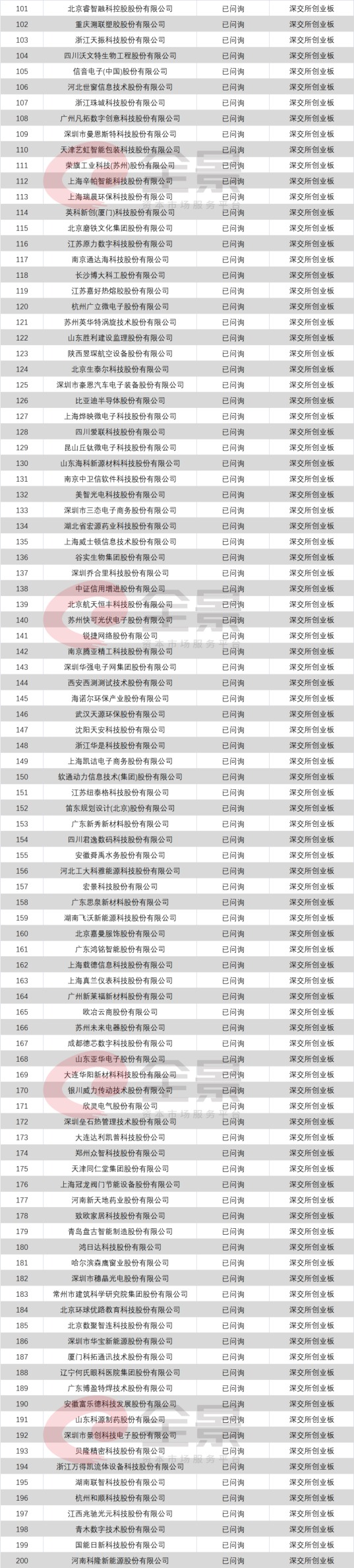

本周IPO市场动态

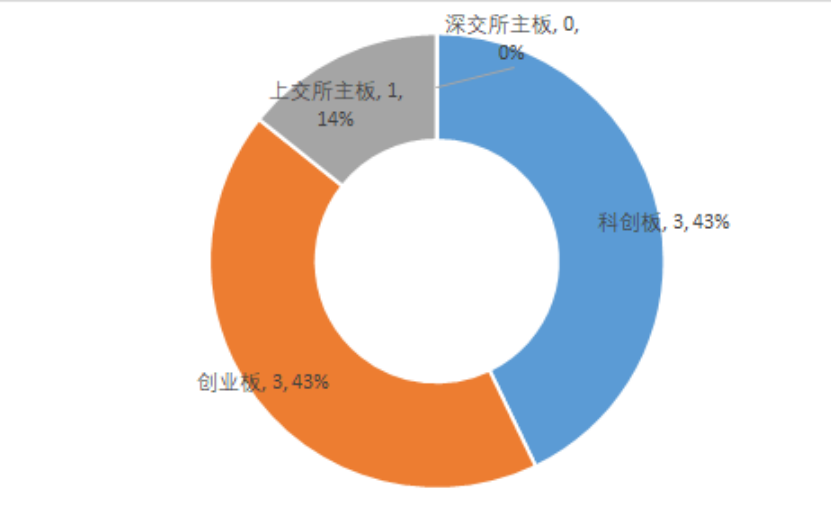

本周IPO企业上会情况:上会通过率100%

本周,7家企业上会,全部上会通过,上会通过率100%。

图4:IPO上会通过企业板块分布

下周IPO市场动态

(一)下周IPO上会情况

下周,有9家企业上会接受IPO审核。

表1:下周上会企业列表

| 序号 | 公司名称 | 上会日期 | 拟发行数量(万) | 拟上市地点 | 主承销商 |

| 1 | 诚达药业股份有限公司 | 2021/8/10 | 2417.4 | 创业板 | 光大证券 |

| 2 | 武汉光庭信息技术股份有限公司 | 2021/8/10 | 2315.56 | 创业板 | 国金证券 |

| 3 | 重庆市紫建电子股份有限公司 | 2021/8/10 | 1770.08 | 创业板 | 国金证券 |

| 4 | 山东三元生物科技股份有限公司 | 2021/8/11 | 3372.1 | 创业板 | 中信建投证券 |

| 5 | 创耀(苏州)通信科技股份有限公司 | 2021/8/11 | 2000 | 上交所科创板 | 海通证券 |

| 6 | 上海赛伦生物技术股份有限公司 | 2021/8/11 | 2706 | 上交所科创板 | 方正证券 |

| 7 | 安徽晶奇网络科技股份有限公司 | 2021/8/11 | 1570 | 创业板 | 国元证券 |

| 8 | 采纳科技股份有限公司 | 2021/8/11 | 2350.88 | 创业板 | 海通证券 |

| 9 | 安徽华尔泰化工股份有限公司 | 2021/8/12 | 8297 | 深交所主板 | 恒泰长财证券 |

(二)下周IPO申购情况

根据新股发行安排,下周A股将有9只新股申购。

表2:下周申购企业列表

| 序号 | 股票代码 | 股票简称 | 申购代码 | 发行总数(万股) | 网上发行(万股) | 申购日期 |

| 1 | 301050 | 雷电微力 | 301050 | 2420 | 581 | 08-13周五 |

| 2 | 301049 | 超越科技 | 301049 | 2356 | 672 | 08-13周五 |

| 3 | 605577 | 龙版传媒 | 707577 | 4444 | 1333 | 08-12周四 |

| 4 | 001212 | 中旗新材 | 001212 | 2267 | 907 | 08-12周四 |

| 5 | 688766 | 普冉股份 | 787766 | 906 | 231 | 08-10周二 |

| 6 | 688728 | 格科微 | 787728 | 24989 | 3498 | 08-09周一 |

| 7 | 605580 | 恒盛能源 | 707580 | 5000 | 2000 | 08-09周一 |

| 8 | 601728 | 中国电信 | 780728 | 1039614 | 155942 | 08-09周一 |

| 9 | 301048 | 金鹰重工 | 301048 | 13333 | 1867 | 08-09周一 |

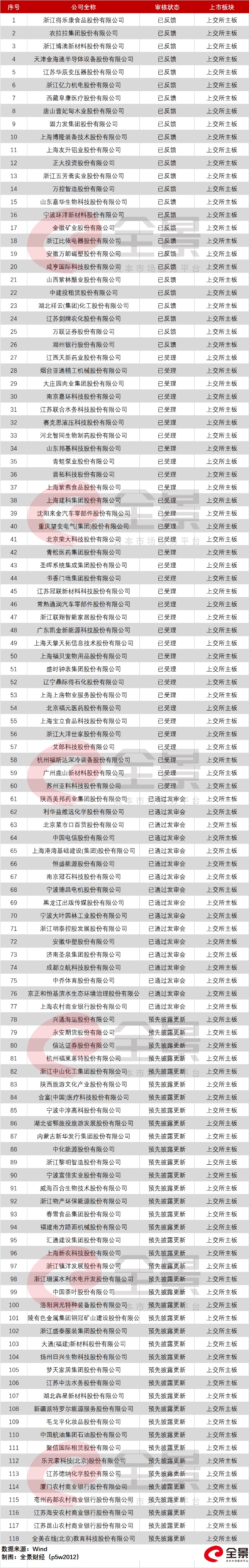

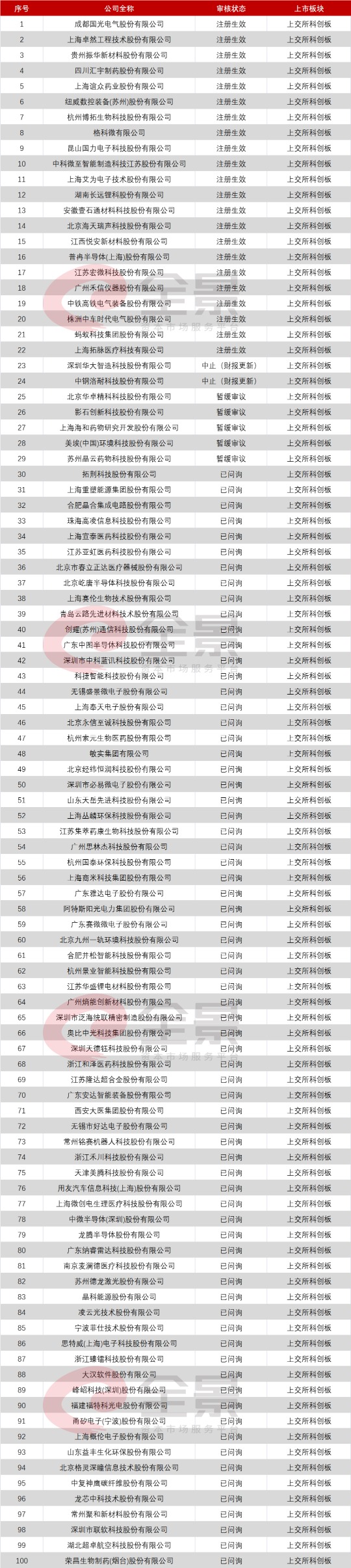

最新拟IPO排队名单

延伸阅读:

发行价4.53元 8月9日申购!中国电信A股IPO或募541.59亿元

中国电信IPO拟发超百亿股 创近11年来新高 将引入绿鞋机制股价稳了?

(文章来源:全景财经)